Vor etwas mehr als einem Jahr hat die Schweizerische Bankiervereinigung einen umfassenden Leitfaden zum «Umgang mit Daten im Geschäftsalltag» in der Finanzindustrie veröffentlicht. Der Terminus «Data Driven Business» kommt darin zwar noch nicht vor. Doch es kristallisiert sich heraus, dass die Zukunft des Bankings mehr und mehr in den Daten zu Bedürfnissen, Wünschen und Gegebenheiten der Kunden liegt. Je mehr digitale Schnittstellen die Banken und Versicherungen zu ihren Kunden aufbauen – Online- und E-Banking, Applikationen, Schadensmeldungen über Internetportale etc. –, über desto mehr Daten verfügen sie. Und da sie noch vor allen anderen, etwa Fin- oder InsureTechs wie auch vielen Neobanken, das entscheidende Frontend zu den Kundinnen und Kunden besetzen, können sie aus diesen Daten sowohl sehr zielgruppenspezifische und granulare als auch sehr breite und integrierte neue Angebote und Services ableiten – wenn sie das Potenzial von Big Data, Machine Learning und Künstlicher Intelligenz wahrnehmen und ausschöpfen!

Wo steckt das Potenzial von Big Data, ML, KI & Co.?

Datenbasierte Entscheidungen sind schneller und qualitativ besser. Ein Computer kann massiv mehr Daten in kürzerer Zeit auswerten als je ein Mensch. Damit können betrügerische Absichten anhand von Anomalien fast in Echtzeit erkannt, die Identifikation eines Kunden beschleunigt oder seine Kreditwürdigkeit umfassender geprüft werden. Die Identifikation ist zudem korrekter und transparenter, die Fraud-Erkennungsrate nachweislich höher und die Voraussage von Kreditausfällen treffsicherer, als wenn sie auf «Bauchentscheidungen» beruht.

Wird die intelligente Auswertung von Daten zudem automatisiert, können substanziell Kosten reduziert werden. Damit laufen Entscheidungen und Prozesse, wie etwa die automatisierte Identifikation im Hintergrund, effizienter ab.

Und mehr noch: Es werden völlig neue digitale Services möglich. Dank datenbasiertem Handeln können Kunden personalisierter angesprochen werden. Die automatisierte Personalisierung verbindet Kundenorientierung auf der einen Seite mit Effizienz in einer mehrdimensionalen Ausrichtung: Der Algorithmus erlaubt smarte Workflows, um den Kunden zur richtigen Zeit mit der richtigen Information auf dem richtigen Kanal anzusprechen.

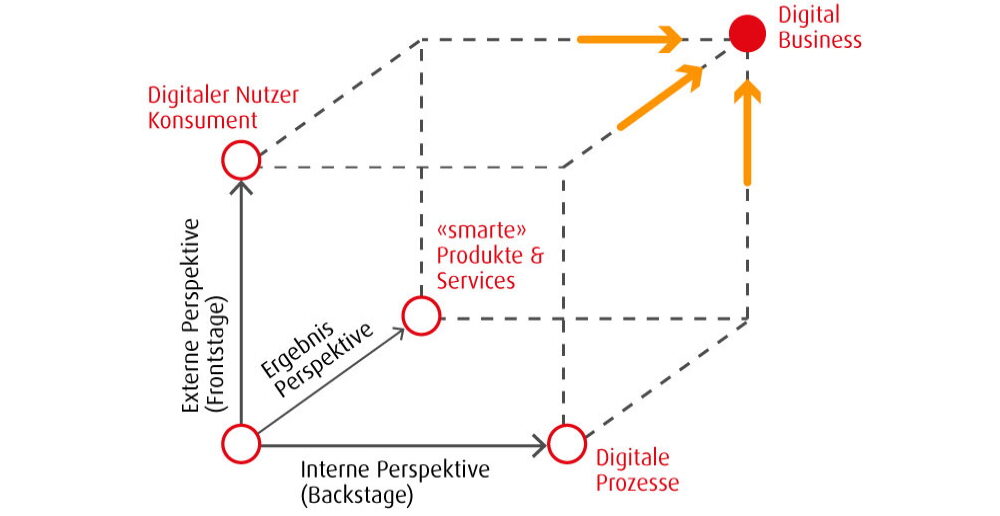

Das optimale Vorgehen Richtung Data Driven Business

Die Anwendungsszenarien für Data Driven Business sind ausserordentlich breit. Daher ist es besonders wichtig, dass zu Beginn realistische Use Cases identifiziert werden, die quasi als «low hanging fruits» rasch Mehrwert versprechen.

Anhand von Proofs of Concept und Pilotprojekten können erste Analysen und Resultate den Mindset im Unternehmen auf dieses neue datenbasierte Handeln ausrichten, damit Effekte sicht- und spürbar werden.

Beim Setup der Infrastruktur und im gesamten Verlauf der Realisierung empfiehlt es sich, Feedbackschleifen einzuplanen – und das Feedback, idealerweise sogar automatisiert, kontinuierlich einzuarbeiten.

Denn Data Driven Business verlangt in seiner weiteren Umsetzung und Verankerung im Unternehmen nach prozessualen und gegebenenfalls organisatorischen Anpassungen. Beim Umstieg von traditionell auf Data Driven ändern sich in erster Linie die erforderlichen Skill-Sets, wenn es z. B. weniger Kundenberater, aber dafür mehr Datenanalysten braucht. Hierdurch können sich auch Hierarchien oder Teamstrukturen wandeln. Es ist daher zu klären, wie die Entscheidungsprozesse künftig ablaufen sollen: Wie müssen die Workflows und Autorisierungen (neu) definiert werden, damit der Use Case zu schnelleren und besseren Entscheidungen und/oder Kosteneinsparungen führen kann?

Auf bewährte Erfahrungen vertrauen

Die gute Nachricht ist, dass nicht jedes Finanzinstitut das Rad neu erfinden muss. Digitalisierungspartner wie Inventx verfügen bereits über bewährte Methodiken und erprobtes Projekt-Know-how in allen Dimensionen datengetriebenen Handelns. Diese reichen von Security-Anwendungen wie etwa Fraud Analytics für Banken und deren Kunden über Client Analytics bis hin zu intelligentem Kapazitätsmanagement und automatisierter Ressourcenoptimierung für den Eigenbedarf. Auch «intelligente» Produkte sind bereits im Einsatz: Selbstlernende Fraud-Detection-Systeme oder eine Conversational AI-Plattform spielen die Vorteile von Data Driven Business aus.

Wir werden in loser Folge das eine oder andere Anwendungsbeispiel vorstellen. Bei Bedarf wenden Sie sich bitte an das Inventx Data-Science-Team.